지난호에서 이번 기준금리 사이클에서 현재 어떤 위치에 있고 향후에 연준(Fed)이 기준금리 인상을 멈추면 각 자산들이 어떤 방향으로 흘러갈지 알아봤다.

지난호에서 이번 기준금리 사이클에서 현재 어떤 위치에 있고 향후에 연준(Fed)이 기준금리 인상을 멈추면 각 자산들이 어떤 방향으로 흘러갈지 알아봤다.

이어서 단기적인 위험자산의 흐름을 예상해보면서, 특히 나스닥 지수가 기준금리 사이클 상으로 지금과 비슷한 시기를 보낸 2019년 디스인플레이션 시기와 미국의 대통령 4년 주기 사이클을 검토해 봤을 때 2023년 하반기에 강세장이 연출될 가능성이 있다고 지면을 통해 전망했다.

필자는 유튜브 채널을 통해 지난 4월 중순부터 나스닥 반등장에 대해서 언급해 왔는데, 당시 1만2,123 포인트였던 나스닥 지수는 6월 13일 현재 1만3,573 포인트까지 상승했고, 주도주인 NVIDIA, 테슬라, 애플, 마이크로소프트 등의 빅테크 기업의 강세가 두드러지고 있다.

현재 미국 증시를 주도하고 있는 주도 섹터는 기술주 중에서도 AI 관련주와 반도체 섹터로 Chat GPT를 시작으로 AI 기술의 상용화에 대한 가능성이 높아지면서 주목을 받고 있다. 특히, Chat GPT를 위시한 ‘생성형 AI’ 기술은 과거 1995년 인터넷이 대중화 되던 시기와 비견될 정도로 우리의 삶을 크게 변화시킬 것으로 예상된다.

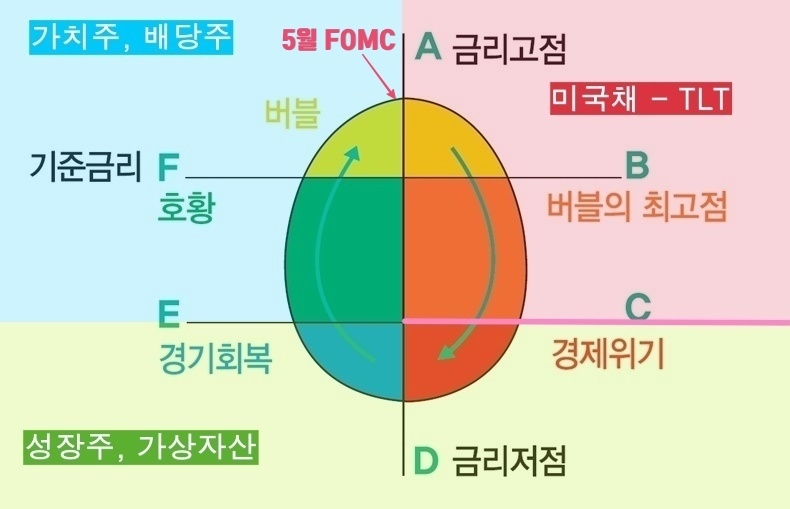

현재 구간은 경제위기(C) 직전 버블의 최고점(B) 단계로서 위험자산의 반등이 일어날 수 있는 구간(A->B)이다. 기준금리 인상에 따른 긴축적 정책이 마무리되면서 이직까지 직접적인 경제위기가 표면화 되지 않은 ‘착시적인’ 골디락스 구간이기 때문이다.

이시기에는 특히 금리에 민감한 성장주와 기술주 같은 위험자산의 수익률이 개선될 수 있다. 지난 2019년에는 (A->B) 구간 동안 나스닥 지수는 전고점을 돌파해 사상 신고가를 경신했다. 하지만 당시 미국 주식시장은 밸류에이션 대비 자산 가격이 높다는 것을 제외하고 신기술의 등장으로 거대한 버블사이클을 만들어가는 과정이라고 보기에 무리가 있었다. 만약 이번 기준금리 사이클에서 ‘신기술 버블’로 인해서 상승장이 1년 이상 이어진다면 지난 2019년과는 다른 흐름을 보일 가능성을 염두해야 한다.

사실 2019년에도 ‘4차 산업혁명’을 내세우며 기술주 붐을 일으키려고 했던 시도가 있었다. 당시 전기차 산업을 주도했던 테슬라가 만성적인 적자구조에서 흑자 전환의 과도기를 거치면서 기대감을 주었고 2차전지, 슈퍼사이클을 앞두고 있던 반도체가 주도주로 부상하면서 주가상승을 이끌었다. 하지만 과거 IT버블처럼 상승장이 이어지지 못하고 코로나19 팬데믹으로 인한 주가 하락으로 마감하게 됐다.

OpenAI의 ‘Chat GPT’가 발표되며 촉발한 AI 신기술 붐이 이번 금리사이클에서 ‘IT 버블’, ‘닷컴 버블’과 유사한 강세장을 만들게 되면 앞으로의 주식시장은 2019년 보다는 2000년과 유사하게 전개될 지도 모른다.

‘그린스펀의 수수깨기’와 IT 버블에 대해서

현재 고물가와 저성장의 스태그플레이션이 우려되는 가운데, 연준의 고금리를 비롯해서 거의 모든 지표들이 경기침체를 가리키고 있는 가운데 유일하게 시장 상황과 벗어나는 지표가 있다. 바로 미국의 고용률이다. 제조업 지수는 경기침체 수준이었지만, 서비스 지수와 미국의 고용률과 실업률은 역사상 최고 수준으로 안정화 돼 있다. 그래서 실업률만 올라가면 경기침체가 곧 들이닥칠 거라는 전망이 작년부터 올해 초까지 힘을 얻기도 했다.

하지만 높은 금리와 물가, 기업 실적 부진에도 불구하고 실업률이 앞으로 상당 기간 낮은 상태를 유지하면 어떤 일이 일어날까? 그러다가 물가가 안정화 되고 기업실적이 개선된다면? 그리고 갑작스레 열풍이 불어 닥치는 AI 열풍은 경제에 어떤 영향을 줄 수 있지 과거 사례를 통해 실마리를 찾아보도록 하겠다.

2000년 전후로 높은 기준금리에도 높은 고용률과 안정된 경제성장률을 보인 기간 동안에 인터넷이라는 신기술이 전면에 등장하며 닷컴 버블이 일어났다.

‘그리스펀의 수수깨끼’는 미국 연방준비제도의 이전 의장인 앨런 그리스펀이 이끌던 시기에 연준이 기준금리를 올려도 시장 금리가 따라서 오르지 않았던 현상을 말한다. 이러한 이례적인 경제 현상을 보이던 1990년대 후반부터 2000년대 초반에는 기준금리가 상대적으로 높은 상황에서도 미국의 고용률은 꾸준히 증가하고 물가 상승률도 안정화된 시기를 보내게 된다.

일반적으로 높은 기준금리는 일반적으로 소비와 투자를 억제하고 경제 활동을 둔화시키는 경향이 있지만, 이 기간 동안에는 경제성장이 계속됐다. 이를 두고 그리스펀 연준 의장이 통화정책을 통해 경제성장과 물가를 잘 관리했음을 보여주는 대표적인 사례로 꼽히기도 한다.

그리스펀의 수수깨끼와 닷컴 버블은 깊은 연관성이 있다. 그리스펀은 통화정책으로 효율적으로 물가 안정과 고용 창출을 이끌어내는데 성공했다. 여기에 같은 시기 일어난 인터넷 산업(IT) 붐은 투자와 소비를 촉진시켰고 연준의 금리 인상에도 불구하고 경제 성장을 이끌었다. 하지만 결국 주식시장에 과열을 불러오면서 연준의 기준금리 인상이 2000년에 닷컴 버블이 붕괴하는 하나의 원인이 된다.

앞으로 물가가 안정화 되고 고용률은 양호하면서 경제성장률 전망이 턴어라운드 하는 시점에 새로운 산업(AI)의 등장과 붐이 나타날 때 어떤 양상으로 경제가 전개 될지 검토해보는 시간을 가져보겠다.