8월 1일 5,522포인트에서 시작한 S&P500 지수는 8월 첫날부터 하락을 시작해 ‘아시아 검은 월요일‘이라고 불린 8월 5일에 종가 기준 5,186까지 -6.1% 하락했다. S&P500 지수는 이후 쉬지 않고 반등하면서 8월 30일 전 고점에서 20포인트 부족한 5,648에 도달하며 하락 폭의 대부분을 회복했다.

8월 1일 5,522포인트에서 시작한 S&P500 지수는 8월 첫날부터 하락을 시작해 ‘아시아 검은 월요일‘이라고 불린 8월 5일에 종가 기준 5,186까지 -6.1% 하락했다. S&P500 지수는 이후 쉬지 않고 반등하면서 8월 30일 전 고점에서 20포인트 부족한 5,648에 도달하며 하락 폭의 대부분을 회복했다.

9월의 첫 거래일 현지시간 3일에 S&P500 지수는 -2.12% 하락한 5,528포인트를, 24년 상반기 AI 버블을 이끌어온 엔비디아는 -9.5% 하락했다. 당일 미국 공급관리협회(ISM)가 발표하는 ‘8월 제조업 구매관리자지수(PMI)’가 47.2로 시장예상치(47.5)를 소폭 밑돌면서 경기침체 우려가 다시 고개를 들었고, 일본 중앙은행 총재가 경제와 물가가 예상대로 움직일 경우 금리 인상을 계속하겠다는 입장을 확인했기 때문이다. 더불어 미국 법무부가 엔비디아 반독점 조사를 착수했다는 소식도 함께 전해졌다.

미국 증시가 큰 폭으로 하락하자 시장 참여자들은 8월 하락 조정의 악몽이 되풀이 되는 것 아니냐는 우려와 함께 시장의 방향성에 많은 질문을 던지고 있다. 연준(Fed)이 9월 18일에 열리는 FOMC에서 기준금리 인하를 시작할 것으로 보이는 가운데, 2024년 9월은 미국 증시와 경제에 중요한 전환점이 될 것으로 보인다.

이번 칼럼에서는 주기적 자산배분 투자 전략을 바탕으로, 금리 인하와 대선 사이클이 어떻게 증시에 영향을 미칠지 분석해 보고, 과거 사이클과 비교한 프랙탈 분석을 통해 앞으로의 시장 흐름을 예측해 보겠다.

첫 기준금리 인하와 주기적 자산배분 전략

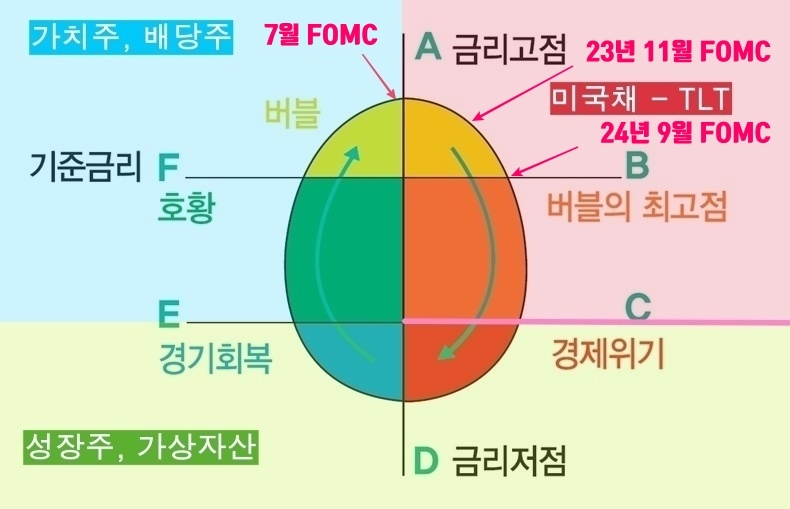

주기적 자산배분은 연준의 기준금리 국면에 따라 자산의 비중을 조절하며 투자한다. 미국주식, 미국채, 금, 달러 등의 자산은 연준의 기준금리 사이클에 따라 각각의 사이클을 가지기 때문에, 현재 구간에서 가격이 고평가 돼있지만 사이클 후반부에 다다른 자산의 비중을 축소하고, 현재 저평가 돼있지만 앞으로 상승 사이클이 충분히 이어질 여지가 있는 자산의 비중을 확대한다.

현재 미국의 첫 금리인하 시점은 9월 FOMC로 예정돼 있으며, 이는 2022년 이후 진행돼 온 금리인상 사이클의 마침표와 금리인하 사이클의 시작을 의미한다. 금리인하기가 시작되면 스마트머니의 거대한 머니무브가 일어나게 되고, 유동성의 영향으로 위험자산 주식을 비롯한 다른 자산들의 사이클도 중요한 전환점으로 작용할 것이다.

주기적 자산배분 전략에서 A → B → C로 이어지는 금리 사이클을 분석해 보면, 지난 사이클에서 금리고점(A)은 2018년 12월이었으며, 첫 번째 금리인하(B)는 2019년 8월에 이뤄졌다. 이번 사이클에서는 2023년 8월에 금리정점이 있었고, 2024년 9월이 첫 번째 금리인하 시점으로 예상된다.

연준은 경제활동이 둔화되거나 경기침체 우려가 커지는 시점에 금리인하를 시작한다. 첫 금리인하 이후 경기가 반등하면 좋겠지만, 침체가 이어지다가 경제위기가 본격화 되면 연준은 긴급회의를 통해 기준금리를 0.5% 이상 내리는 '빅컷(Big Cut)'을 단행한다.

지난 금리사이클처럼 A → B 구간과 B → C 구간의 기간이 비슷할 경우, 다가오는 9월 FOMC에서 첫 금리인하(B)를 한다면 내년 하반기에 경제위기(C)가 도래할 가능성이 있다. 경제위기(C) 2~3개월 전에 증시가 최고점에 이른다면, 내년 상반기 중에 미국 증시의 고점이 형성될 가능성이 높다.

금리인하와 대선 사이클에 대한 S&P500 지수 프랙탈 분석

프랙탈 분석은 시장의 과거 패턴을 바탕으로 미래를 예측하는 방법론이다. 오늘은 S&P500의 주봉 차트를 바탕으로 미국의 금리 인하 사이클과 대선 사이클을 결합한 프랙탈 분석을 시도했다.

과거 사이클에서, 금리고점(A) 시점에 증시는 고점에서 하락을 시작했다. A → B 구간에서 상승한 증시는 첫 금리인하(B) 전후로 3~6개월 사이의 조정 횡보 구간(보라색 박스칸)을 거친다. 지난 금리 사이클에서는 B 전후에서 총 3번의 조정이 있었으며, 이번 사이클에서는 24년 4월, 24년 7월에 두 번의 조정이 있었다. 이 구간에서는 조정의 저점을 이은 새로운 지지추세선(초록 점선)이 형성되며 앞으로 B → C 구간의 마지막 버블 랠리의 최후의 지지선으로 작용한다.

이번 사이클에서도 B 전후로 횡보 및 조정이 발생할 가능성이 크다. 9월 3일 시작한 S&P500 지수의 하락도 또 다른 B 전후 조정의 도입부일 수 있다. 지난 사이클과 유사하다면 하락폭은 8월 5일의 저점을 낮추지 않는 선에서 마무리 될 것으로 보인다.

금리 사이클과 대선 사이클의 프랙탈 분석에 따르면, 내년 상반기 중에 증시 고점이 형성된 후, 내년 하반기에 경제위기(C)가 도래할 가능성이 있다. 대선 이후 경제 위기가 본격화되기 전까지 B → C 구간에서는 증시의 마지막 랠리가 진행될 것으로 예상된다.

증시 시나리오 분석을 하는 이유는 미래를 예측해 매매하려는 의도가 아니라, 미래의 대응 전략을 다각도로 검토해 선제적으로 위기를 관리하기 위함이다. 필자는 24년 4월과 7월의 미국 증시 조정과 예상 저점, 9월 증시 조정도 같은 분석으로 사전에 예상해 본지 칼럼이나 유튜브에 먼저 알릴 수 있었다. 위 차트에 쓰인 시나리오도 9월 3일 S&P500 지수가 하락하기 전인 8월 31일에 분석한 것이다. 예상한 경로대로 증시가 조정 받은 것을 확인할 수 있다.

대선 사이클과 미국 증시

미국 대선은 전세계 경제 및 증시에 중요한 영향을 미치는 이벤트다. 과거 대선 주기를 보면 대선 직전에는 시장에 불확실성이 더해져 증시 조정이 일어나는 경향이 있는데, 트럼프가 대권에 도전하던 2016년과 2020년도 마찬가지였다.

2016년 대선에서는 8월부터 11월까지 3개월 동안 시장 조정이 발생했으며, 2020년 대선에서도 2개월간의 조정이 있었다. 2024년 대선에서도 유사한 패턴이 나타날 가능성이 있으며 9월부터 조정이 시작될 수 있다. 대선 후에는 증시가 반등하는 흐름을 보이고 대선 다음 해까지 이어진 경우가 많았다.

올해 11월 미국 대선 전후의 시장 변동성은 금리 인하 사이클과 결합돼 복합적인 영향을 미칠 것이다. 따라서 투자자들은 이번 금리 인하와 대선 사이클에 대비해 신중하게 자산배분 전략을 수립할 필요가 있다.

1) 금리 인하와 대선 주기를 고려해 위험자산과 안전자산을 점진적으로 리밸런싱한다.

2) 공포탐욕 지수와 같은 대중 심리지표를 보조 지표로 활용해 시장의 변곡점을 파악한다. 시장의 심리가 과열됐을 때는 신중한 접근이 필요하며, 조정이 예상되는 시점에서 미리 전략을 세우는 것이 중요하다.

3) 대선 주기와 경제 사이클이 맞물려 변동성이 높아질 수 있기 때문에, 리스크 관리를 위해 포트폴리오의 위험을 적절히 분산시켜야 한다.

시장의 큰 흐름을 파악하고, 단기적인 트레이딩 보다 장기적인 자산배분 전략을 통해 리스크를 관리하는 것이 중요한 시기다.