오늘은 현재 나스닥 지수를 하이먼 민스키 모델을 바탕으로 장기적 관점으로 전망해보면서 2000년 IT 버블과 비교해 보겠다.

오늘은 현재 나스닥 지수를 하이먼 민스키 모델을 바탕으로 장기적 관점으로 전망해보면서 2000년 IT 버블과 비교해 보겠다.

‘인간의 욕심은 끝이 없고 같은 실수를 반복한다’ -과거 차트를 보면 미래가 보인다

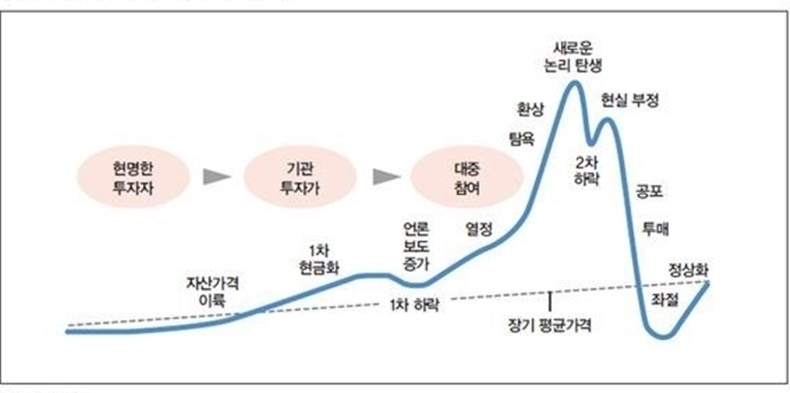

한길 사람 마음속은 알 길이 없지만, 대중의 심리는 예측이 가능하다. 그리고 주식시장에 참여한 수많은 대중의 심리는 차트로 기록되고 있다. 대중들이 만들어낸 심리적인 버블을 하이먼 민스키 모델로 잘 설명할 수 있는데

1) 자산 가격이 장기 평균가격에서 횡보하는 구간 동안 현명한 투자들이 매수하면 장기 평균가격을 돌파하면서 1차 상승이 일어나는데 기관 투자자가 주도한다.

2) 이후 조정장이 오면서 ‘1차 하락’ 구간에서 스마트한 개인 투자자들이 진입하게 되고 기관과 개인의 손바뀜이 일어난다.

3) 1차 하락을 극복하고 반등하고 전고점을 돌파하면서 대중들이 열정적으로 참여하게 되고 상승 추세가 가팔라진다. 투자에 참여한 대다수 대중들이 상승에 대한 환상과 탐욕에 빠지면서 새로운 논리가 탄생하며 버블의 고점을 만든다.

4) 버블이 진행되며 경기가 과열되면 중앙은행인 연준은 금리를 높이면서 긴축적 통화 정책을 쓰게 된다. ‘2차 하락’이 일어난다.

5) 아직 버블을 만들며 상승했던 힘이 남아있기 때문에 ‘현실 부정’ 단계 반등이 일어나는데 결국 두 번째 고점을 만들고 다시 하락하면서 상승 추세를 이탈하면 공포로 인한 대중들의 투매가 나오게 된다. 결국 장기 평균 가격 이하까지 하락하여 버블이 완전히 꺼지면 다시 장기 평균 가격에 수렴하게 된다.

과거 나스닥 IT 버블은 하이먼 민스키 모델과 거의 일치하는 수준이고 현재 버블은 유사하지만 차이점도 있다.

더블 탑(Double Top) 과 넥라인(Neck line)

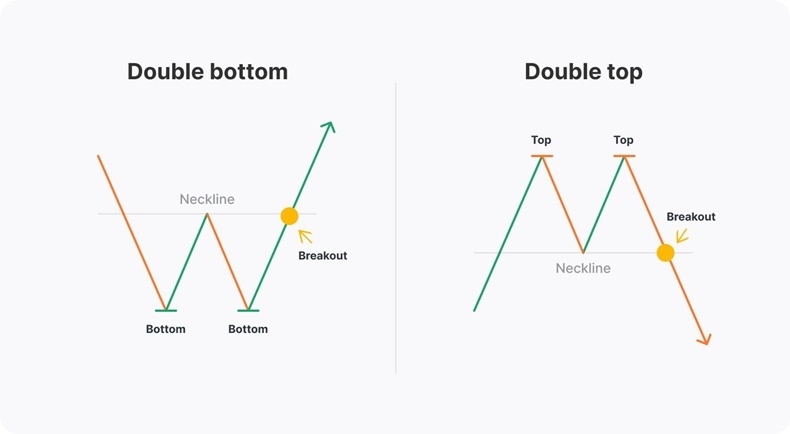

본격적으로 IT 버블 차트를 분석하기 전에 더블 탑(double top)에 대해서 알아보겠다.

상승 추세 중인 주가가 첫 번째 고점(top)을 만든 후 하락한 후 저점을 만들고 다시 반등하면 곧이어 두 번째 고점을 만들게 된다. 이후 다시 조정을 받을 때 전에 형성된 저점을 지지하지 못하면 전체 상승 추세가 하락 추세로 반전되는데, 첫 번째 하락 시 지지 받은 저점의 가격대를 neckline이라 하고 향후 추세의 주요 지지 및 저항선으로 작용한다. 반대로 Double bottom은 하락 추세가 상승 추세로 전환 될 때 만들어진다.

두 번째 고점은 첫 번째 고점보다 낮을 수도, 높을 수도 있다. 과거 버블을 비교해보면 IT버블 때는 두 번째 고점이 낮았고, 2021년 비트코인 버블 때는 두 번째 고점이 높았다. 장기 상승 추세에서 첫 번째 고점 이후 반등 시 두 번째 고점이 만들어진 이후 조정장에서 neckline을 지지하는지 여부가 장기상승 추세를 이어 가는데 중요하다고 할 수 있다.

하이먼 민스키 모델로 바라본 2000년대 IT버블

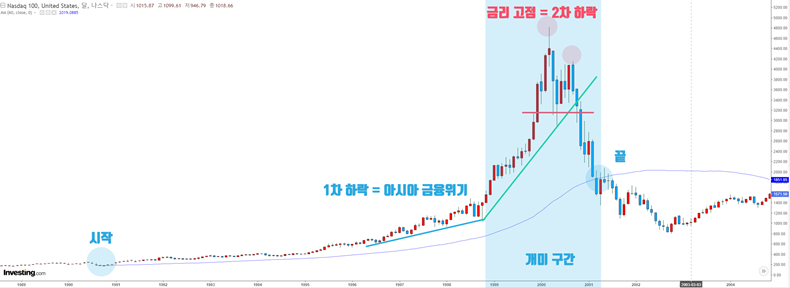

닷컴 버블 차트를 하이먼 민스키 모델을 바탕으로 1990년대 부터 2001년으로 적용해봤다.

나스닥 100지수는 5년 장기 평균 가격에서 수렴하다가 1990년부터 장기 평균 가격을 돌파하면서 현명한 투자자들이 저가에 매집하며 상승이 시작됐다. 이후 기관 투자자들의 참여로 지수가 상승하면서 크게 오른 후 1차 하락 구간이 있었다.

아시아 금융위기가 발생하던 시기에 1차 하락 했지만 반등 후 가파른 상승으로 이어지며 나스닥 IT 버블을 만들게 된다. 버블의 고점에서 두 개의 고점이 형성되는 것을 더블탑이라고 하고 첫 번째 고점 이후 2차 하락의 저점을 넥라인이라고 볼 수 있다. 두 번째 고점 이후 넥라인 지지에 실패하고 하방 이탈하게 되면 버블은 붕괴되게 되고 장기 상승 추세의 되돌림이 발생하게 된다.

IT 버블은 하이먼 민스키 모델과 거의 유사한 패턴을 보이며, 당시에도 2차 하락 시기에 연준이 기준금리를 고금리로 유지했는데, 당시 미국 기준금리는 5~6% 정도였다.

2023년 7월 나스닥 100 차트

IT 버블 이후 나스닥 지수는 장기 평균에 수렴하다가 2008년 서브프라임 금융위기에서 장기 평균 아래로 내려갔고 2010년에 다시 한 번 장기 평균 위로 올라왔다.

따라서 이번 버블의 시작을 2010년으로 가정하면 2020년 코로나19 시기 1차 하락한 이후 상승 추세가 가팔라져 2021년 11월에 첫 번째 고점을 만들었다. 그 후 2022년에는 하락했고 2022년 10월 저점을 만든 후 2023년 7월까지 지속적으로 반등하고 있다.

현재는 장기 이평선 대비 과거 IT 버블과 비교하면 상대적으로 높지 않은 가격에 있다. 하지만 1차 하락 이후 대중 참여가 증가하면서 지수가 가파르게 상승한 부분과 2차 하락 시 고금리를 유지한 것이 과거 IT 버블과 일치하는 부분이다.

현재 반등의 끝에서 더블탑의 두 번째 고점을 만들 가능성을 염두해야 하는데 향후에 조정장에서 지수가 하락하다가 과거 IT 버블처럼 넥라인을 지지를 하는지 유의하여 살펴야한다. 만약, 넥라인을 지지하지 못하는 경우 2010년부터 상승한 하이먼 민스키 모델 버블에 대한 전체 되돌림이 일어나서 지수가 장기 이평선 아래로 떨어질 수 있기 때문에 주의해야한다.

지난 2월 FOMC에서 파월 연준 의장이 ‘디스인플레이션이 시작되었다’라고 언급한 이후부터 2023년 미국 주식과 나스닥 시장의 반등에 대해 지면과 유튜브를 통해 꾸준히 언급해왔다. 2023년 4월 미국 은행위기를 봉합한 후 나스닥 지수가 횡보하는 시기에는 당시 상승전망이 거의 없던 시기 2023년 하반기 미국주식 강세장에 대해 발 빠르게 전망한 바 있다. 이번 반등은 코스톨라니 달걀에서 금리 고점에서 첫 번째 예방적 금리인하 사이 마지막 반등장에 속하고, 직전 기준금리 사이클 상으로 2019년과 유사한 시기다.

앞으로 주가가 상승 여력이 남아있지만, 마찬가지로 곧이어 경제위기가 올 가능성도 대비해야한다. 나스닥 100 지수 장기 차트 상에서 버블의 마지막 구간일 가능성도 염두해둬야 하므로 장기적으로 자산배분 투자하는 경우 이번 나스닥 상승장에서 위험자산 비중을 적절히 줄이면서 이익 실현하는 것이 장기적으로 유리하다.