최근 몇 년간 전 세계적으로 비트코인(BTC)에 대한 관심이 급격히 증가했다. 특히 트럼프 대통령의 재선 이후 미국의 행정부 및 입법부는 비트코인을 전략적 자산으로 적극 활용하기 시작했다. 대표적인 사례로 미국 단기 국채 수요를 촉발할 것으로 예상되는 스테이블코인 관련 법안이 있다.

2025년 6월 현시점에서 바라보는 비트코인은 기존의 전통적 자산과는 다른 독특한 투자 전략을 요구한다. 그러나 새로운 자산의 출현에 모든 투자자들이 준비된 것은 아니며, 비트코인의 장기적 성과는 아직까지 확실히 보장된 바 없다. 본 칼럼에서는 이러한 맥락에서 연방준비제도(연준)의 금리 사이클과 비트코인의 반감기 사이클을 결합한 주기적 자산배분 전략을 심층적으로 분석하고자 한다.

금리사이클과 비트코인 반감기 사이클

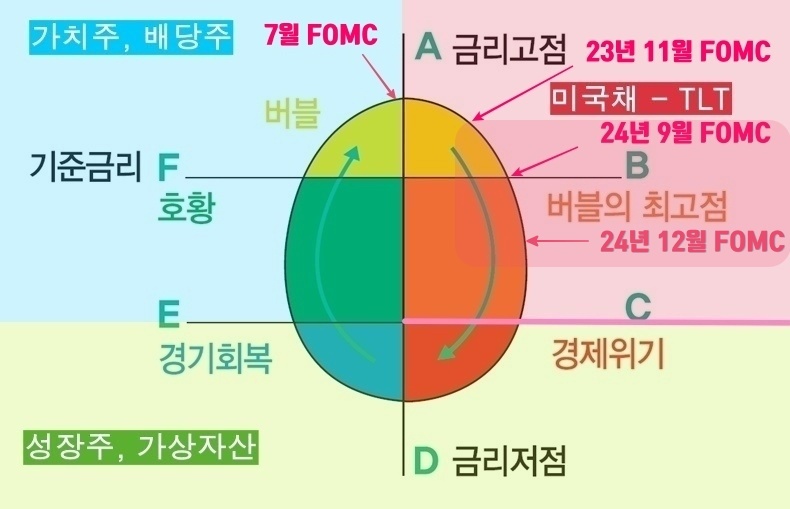

먼저, 비트코인 투자의 전략적 접근 방식을 살펴보자. 자산배분 투자자들은 주로 코스톨라니 달걀 모형을 활용해 연준의 금리 사이클에 따라 자산을 적절히 배분하고 주기적으로 리밸런싱한다. 연준의 금리 사이클은 일반적으로 약 4~5년 주기로 진행되는데, 2025년 5월 28일 현재는 B에서 C로 이어지는 후반부 구간에 있다. 이 구간은 위험자산이 마지막 고점을 향해 상승세를 보이는 특징이 있어, 과거 저점에서 매수한 자산의 이익을 실현하고, 앞으로 상승 가능성이 큰 자산을 선제적으로 편입하는 전략이 효과적이다.

하지만 비트코인 투자 전략은 여기에 한 가지 중요한 요소를 더 고려해야 한다. 바로 비트코인의 반감기(halving) 사이클이다. 비트코인 반감기 사이클은 약 4년마다 비트코인 채굴 보상이 절반으로 줄어드는 현상으로, 신규 비트코인 공급의 감소와 채굴 원가 상승으로 인해 BTC 가격의 급격한 상승과 하락을 반복하는 중요한 이벤트로 작용해왔다. 이러한 특성을 이해하고 연준의 금리 사이클과 복합적으로 결합하면 보다 정교한 투자 전략을 수립할 수 있다.

비트코인 반감기 사이클 투자 경험 소개

필자는 3차 반감기 사이클인 2020년 말부터 비트코인에 본격적으로 진입해 약 $20k 부근에서 매수한 후 $50k 근처에서 이익을 실현했다. 이러한 경험을 바탕으로 4차 반감기 사이클에서는 더 공격적인 투자 전략을 세웠고, 2023년 초 비트코인이 바닥권에 있을 때 평균 $30k 가격으로 매수를 완료했다. 당시 시장 참여자들의 관심이 거의 없던 시기였으나, 골드만삭스와 같은 주요 기관들은 이미 비트코인을 2023년 최고의 수익 자산으로 평가하며 긍정적인 전망을 내놓고 있었다. 3차 반감기 사이클에서 얻은 투자 경험과 반감기 사이클에 대한 확신이 있었기에, 필자는 4차 반감기에서도 보다 과감한 결정을 내릴 수 있었다.

비트코인의 반감기 사이클을 신뢰하고 2023년 초 시장에 조기 진입했던 많은 투자자는 상당한 수익을 올릴 수 있었다. 그러나 2024년 초 비트코인 현물 ETF 승인 이후 본격화된 4차 반감기 전 랠리로 BTC 가격이 전고점을 돌파하자, 뒤늦게 시장에 뛰어든 투자자 중 상당수는 몇 달간 손실을 경험하기도 했다. 이는 투자자들이 시장의 전형적인 심리적 오류인 FOMO(Fear of Missing Out)에 휩쓸린 결과였다. 필자는 BTC가 처음으로 1억원을 돌파한 시기부터 지속적으로 이 같은 현상을 경계하며 신중한 접근을 강조해왔다. 특히 2024년 8월의 급격한 시장 폭락 당시에도 panic selling(공포에 의한 매도)을 자제하고, 장기 보유(HODL) 또는 추가 매수(buy the dip) 전략을 적극적으로 권고한 바 있다.

2025년 6월 현재, 비트코인은 글로벌 M2 통화량의 움직임을 매우 정교하게 후행하며 연동하고 있다. 특히 2023년 이후 비트코인은 글로벌 M2 지표를 평균 11주 정도 후행하는 명확한 패턴을 보였으며, 금리 인하 사이클의 특정 구간에서는 이러한 연관성이 더욱 두드러졌다. 현재 글로벌 M2가 증가하는 구간에 따라 비트코인 역시 지속적인 상승세를 이어가고 있으며, 향후 더욱더 가파른 가격 상승의 가능성 또한 존재한다. 그러나 올해 4분기 전후로 예상되는 글로벌 경제위기 C 이벤트는 비트코인 시장에 큰 변동성을 초래할 가능성이 크고, 비트코인의 반감기 사이클상 하락장 초입이 될 가능성도 있어 투자자들의 신중하고 각별한 주의가 요구된다.

패시브 투자자의 관점에서 최적의 비트코인 투자 전략은 반감기 사이클의 초기 하락장에서 매수를 시작해 상승장 후반부에 단계적인 분할 매도를 통해 이익을 실현하는 것이다. 이 과정에서 연준의 금리 사이클을 비롯한 주요 글로벌 경제지표와 시장 유동성, 그리고 달러 인덱스의 움직임을 지속해서 점검하고 그에 맞춰 전략적으로 자산배분을 조정하면 투자 성공 가능성을 더욱 높일 수 있다.

특히, 비트코인 반감기 사이클 상승장의 막바지에서는 다음 하락장을 대비하는 전략을 미리 수립해야 한다. 일반적으로 비트코인의 상승장 마지막은 투자자들의 예상보다 짧고 강렬하게 나타난다. 이 시기에 많은 투자자는 과도한 낙관주의와 탐욕에 빠져, 합리적인 출구전략을 마련하는 대신 맹목적으로 추가 상승을 기대하는 오류를 범하기 쉽다. 과거 데이터를 보면, 이렇게 짧고 강력한 상승장의 마지막 구간에서는 매도 기회가 거의 없이 급격한 하락이 이어지는 경우가 많았다. 비트코인의 마지막 상승장을 앞둔 현시점에서 투자자들이 특별히 경계해야 할 부분이다.

비트코인 투자 전략으로 흔히 제시되는 정기적립식 투자(DCA, Dollar Cost Averaging)는 때때로 비효율적일 수 있다. 실제 과거 사례를 보면 장기 하락장에서는 몇 년간 지속해 온 평균 매수 단가보다 시장 가격이 더욱 하락해, 장기적으로 DCA를 실행해온 투자자들이 손실을 피하기 어려울 때도 있었다. 따라서 필자는 무조건적인 DCA 방식보다는 시장 사이클을 고려해 저점과 고점을 분석하고 전략적으로 매매하는 접근법이 더 효율적이며 성공 가능성을 높일 수 있다고 판단한다.

비트코인의 투자 환경은 과거와 달리 기관투자자 및 국가 단위의 본격적인 시장 참여로 인해 변동성이 점차 줄어들 가능성도 존재한다. 그러나 엘리엇 파동 이론과 같은 기술적 분석 관점에서 볼 때, 중장기적으로는 여전히 상당한 조정 가능성을 배제할 수 없다. 따라서 투자자들은 장기적인 시각에서 주기적 자산배분 전략을 수립하고, 철저한 리스크 관리를 통해 시장의 불확실성에 대비해야 한다.

※ 본 칼럼에서 다룬 비트코인 분석은 패시브 자산배분 투자자의 전략적 참고용으로 작성되었으며, 실제 투자 시에는 시장을 충분히 분석하고 신중히 대응해야 합니다. 특히 이 분석을 레버리지 투자나 단기적인 트레이딩 매매의 기준으로 삼지 마시길 바랍니다.