미국 국채 ETF 종류 정리

미국 국채 ETF 종류 정리

오늘은 월배당을 주는 미국 국채(이하 미국채) ETF 중에서 SHY, IEF, TLT에 대해 자세히 다뤄보겠다.

쿠폰이자를 지급하는 미국 단기채(SHY), 중기채(IEF), 장기채(TLT)는 모두 월배당을 지급하며, 쿠폰이자가 없는 자산으로 구성된 초단기채(SHV)와 제로쿠폰 장기채(EDV) 역시 분배금이 있다. ETF를 운용하면서 생기는 자본이익을 분배금으로 지급하기 때문이다. SHV는 매월, EDV는 매분기 마다 분배금을 지급한다.

SHV, SHY, IEF, TLT ETF는 모두 매월 분배금을 지급하고 운용수수료도 모두 0.15%로 같다. 모두 세계 1위 자산운용사 BlackRock이 운용하는 미국채 ETF이고, 운용자산도 $20B 이상이다.

단기 미국채 ETF | SHY (iShares 1-3 Year Treasury Bond)

SHY는 만기가 1~3년인 미국채에 투자하는 미국 단기 국채 ETF다. 세계 최대 자산운용사인 BlackRock에서 운용하고 있으며, ETF 운용자산은 $25.79B, 운용보수는 0.15%이다. duration은 1.82년이고 편입된 미국채의 평균 만기는 1.88년 정도다.

전에 초단기 미국채 ETF인 SHV에 대해서 다뤘는데, SHV는 포트폴리오에서 현금성 자산으로 취급된다고 했다. SHY 역시 비슷한 용도로 사용되기도 하나 duration이 더 크기 때문에 금리의 변화에 좀 더 민감하다. 그래서 추세적으로 금리인하기인 경우에는 현금성 자산으로 사용할 수 있겠지만, 현재와 같은 금리인상기에는 현금성 자산으로의 역할은 떨어진다. 미국채의 가격이 하락하기 때문이다.

포트폴리오에 미국채를 편입하는 주요 이유는 위험자산 주식을 헤징(hedging)하기 위한 안전자산의 역할이 크다. 더불어 미국채는 경제위기에 달러와 함께 상승하므로 경제위기를 헤징하는 보험의 역할도 한다. 그런 의미에서 SHY는 위험자산 주식을 헤징하는 최소한의 역할을 수행하지만 SHV는 변동성이 작아서 그렇지 못하다.

개인투자자가 자산배분 투자를 할 때 포트폴리오를 구성하면 아무래도 종목 수의 제한이 있고, 보편적으로 사용하기 편리한 ETF를 골라야 passive 투자에 도움이 된다. SHY는 위험자산 주식과 상관관계가 낮은 안전자산 미국채 ETF 중에서 가장 변동성이 작아서 안정적으로 운용이 가능하며 현금성 자산으로의 역할도 일부 원하는 경우 사용할 수 있는 ETF다.

중기 미국채 ETF | IEF(iShares 7-10 Year Treasury Bond ETF)

IEF는 만기가 7~10년인 미국 국채에 투자하는 미국 중기 국채 ETF다. BlackRock에서 운용하고 있으며, 운용자산은 $22.45B, 운용보수는 0.15%이다.

미국 중기채는 채권 금리에 따른 채권가격의 변동성이 커서 현금성 자산으로의 역할은 없다고 보면 된다. 흔히들 채권을 손실 없이 은행이자보다 더 높은 금리의 이자를 받을 수 있는 자산이라고 생각하는 경우가 있는데, 실제로는 채권의 duration이 높아질수록 주식처럼 변동성이 커진다. 채권이 안전자산이라고 불리는 이유는 포트폴리오 내에서 위험자산 주식과 함께 배분했을 때 전체 포트폴리오의 변동성을 낮춰줘서 안정성을 높여주기 때문이다.

위험자산 주식과 가장 상관관계가 작은 안전자산이 미국채다. 그리고 그 역할을 충실히 할 수 있는 미국채가 중기 미국채와 장기 미국채다. 중기 미국채(IEF)는 미국 장기채(TLT) 보다 duration이 작아 가격변동성이 적다는 것이 장점이다. 투자자가 미국의 기준금리를 정확하게 예측하기 힘들 경우 중기채 IEF가 장기채 TLT보다 안정적으로 운용할 수 있는 장점이 있다. 투자기간이 짧을수록 장기채 TLT의 변동성이 일으킬 손실을 최소화 할 수 있는 점이 중기채 IEF의 역할이다. 예를 들어, 은퇴 후에 사용할 수익보다는 손실과 변동성을 최소화해야 하는 포트폴리오의 경우 중기채 IEF가 장기채 TLT보다 더 나은 선택이 될 수 있다. 중기채 IEF에 해당하는 ETF(‘TIGER 미국채10년선물’과 ‘KODEX 미국채10년선물’)이 국내 상장돼 있어 개인연금 계좌에서도 동일한 효과를 얻을 수 있다.

장기 미국채 ETF | TLT(iShares 20+ Year Treasury Bond ETF)

장기채 TLT는 중기채 IEF보다 채권 금리에 민감하게 반응하고 가격 변동성도 가장 크다. 위에 언급한 대로 IEF도 포트폴리오의 안전자산으로서의 역할을 충실히 시행하지만, 투자기간을 늘려 장기투자하는 경우는 IEF보다 TLT가 자산배분 포트폴리오의 안전자산의 역할을 훨씬 더 잘 수행한다. 장기채가 가지는 우월한 CAGR 때문이다.

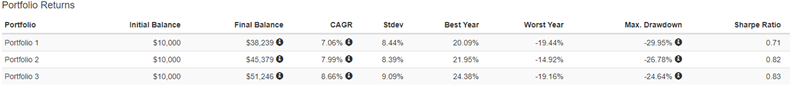

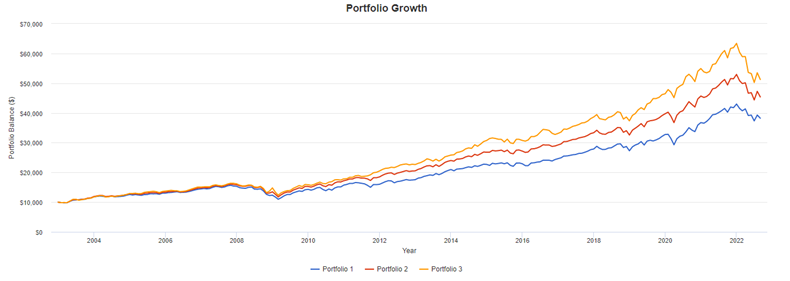

위의 그림에서 보듯이 수익률(CAGR)은 TLT(8.66%)>IEF(7.99%)>SHY(7.05%) 순서로 장기채가 CAGR이 높다는 것을 알 수 있다. 당연한 결과다. 개별 종목으로는 IEF가 변동성이 TLT 보다 작지만 장기투자한 포트폴리오의 결과를 보면 큰 차이가 없다. IEF(붉은색)는 최악의 해가 -14.92%이고 MDD가 -26.78%인 반면, TLT(노란색)는 최악의 해가 -19.16%, MDD는 -24.64%로 서로 비슷한 결과를 보인다. 오히려 MDD 측면에서는 TLT가 더 안정적인 결과를 얻었다. 따라서 포트폴리오의 위험대비 수익률을 나타내는 shape Ratio에서 IEF가 0.82, TLT가 0.83으로 TLT가 더 높게 나왔다.

IEF와 TLT의 결론

자산배분 투자에서 안전자산의 역할은 포트폴리오의 변동성을 줄여주고 안정적인 수익을 내기 위함이다. 위험자산 주식을 100% 보유한 포트폴리오보다 미국채를 편입한 포트폴리오는 CAGR이 떨어지긴 하지만, 변동성과 MDD, 위험 대비 수익을 높여서 투자 성공률을 높여준다. 그런 역할을 하기 위한 미국채 ETF는 IEF와 TLT라고 볼 수 있는데, 투자자가 수익률을 높이고 장기투자(10년이상)를 원한다면 TLT가 좀 더 좋은 선택이 될 수 있고, 수익률 보다는 변동성과 위험을 최소화하기 원하고 장기투자할 자금이 아니라면 IEF가 더 현명한 선택이 될 수 있다.

IEF와 TLT를 절반씩 편입하거나, 동적자산배분 투자자의 경우 기준금리 사이클에 따라 금리인상기에는 IEF의 비중을 TLT보다 늘리고, 금리인하기에는 TLT의 비중을 IEF보다 늘리는 식으로 능동적으로 duration을 관리할 수도 있다.

과거 40년간 기준금리 디플레이션 시기(금리사이클마다 기준금리의 고점이 낮아지는 시기)를 겪으면서 장기채가 장기적으로 더 수익이 극대화되는 경향이 있었지만, 만약 지금부터 기준금리 인플레이션 시기(금리사이클 마다 기준금리 고점이 높아지는 시기)를 맞이한다면, 장기적으로도 IEF의 결과가 TLT보다 더 나을 수도 있다.

결론적으로 현재 미국의 달러 기축통화 시스템이 지속되는 한 IEF와 TLT는 자산배분 투자에서 빠질 수 없는 안전자산의 역할을 수행하게 될 것이다.