지난 10월 13일 금 가격이 3% 상승하며 의미 있는 흐름을 보였다. 마지막 기준금리 인상 전후로 미국 증시가 고점이 만들어진 후 하락장이 시작되면 금 가격 상승이 이어진다. 금리 인하기에 대한 기대와 경기침체에 대한 우려가 합산돼 금 수요가 늘기 때문이다.

지난 10월 13일 금 가격이 3% 상승하며 의미 있는 흐름을 보였다. 마지막 기준금리 인상 전후로 미국 증시가 고점이 만들어진 후 하락장이 시작되면 금 가격 상승이 이어진다. 금리 인하기에 대한 기대와 경기침체에 대한 우려가 합산돼 금 수요가 늘기 때문이다.

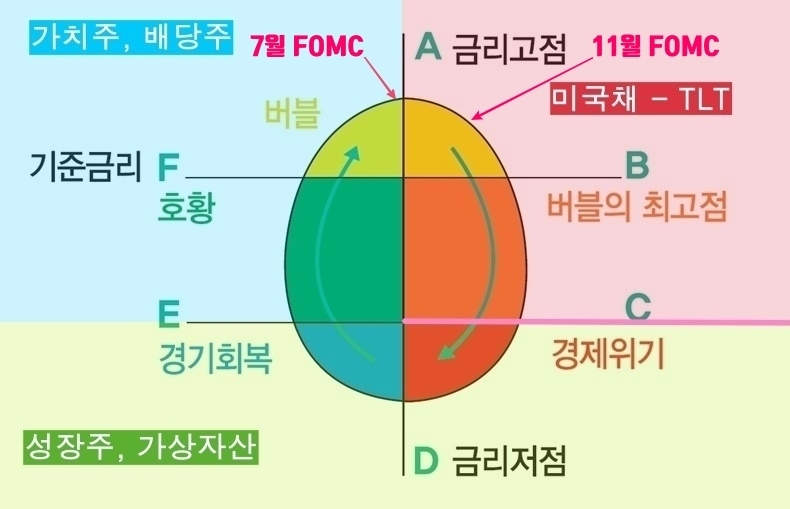

코스톨라니 달걀 기본적 분석

주기적 자산배분(cyclic asset allocation) 비중전략의 기본적 분석을 통해 9월 FOMC와 11월 FOMC 이후 의사록과 파월 의장의 기자회견을 종합적으로 판단하면 현재 기준금리 인상사이클이 종료됐을 가능성이 크다. 즉, 2023년 11월 8일 기준으로 기준금리가 고점을 지났을 가능성이 높다. 국채 시장에서 미국채 수익률이 크게 하락하고 있는 것도 같은 이유다.

앞으로 FOMC에서 금리를 인상할 가능성이 제로는 아니지만, 앞으로 한두 번 더 금리를 인상하는 지 여부는 전체적인 금리사이클 분석에서 크게 중요하지 않아 보인다. 지금이 금리고점 이후라고 전제하면 직전 금리사이클과 비교 시 2018년 12월 이후와 시기적으로 유사하다.

코스톨라니 달걀 모형으로 분석하면 금리고점(A) 이후에는 기준금리를 처음으로 내리는 시점인 버블의 최고점(B) 부근까지 위험자산이 마지막 반등 랠리를 하게 된다. 이 시기 나스닥 지수는 마지막 상승을 이끌 수 있지만, 경기침체도 눈앞으로 성큼 다가온 상황이다. 따라서 현 구간에서는 위험자산의 반등에 집중하는 게 아니라 경제위기가 오기 직전인 B ~ C 구간을 대비해 위험 헤지(risk hedge) 준비에 집중해야 헌다.

B ~ C 구간에는 미국채와 금, 달러가 추세적으로 상승하다가 경제위기(C)를 전후해 크게 상승하게 된다. 따라서 지금은 상승하는 위험자산의 비중을 낮추며 익절하고 아직 본격적으로 상승하기 전인 미국채와 금, 달러 비중을 높이는 것이 유리하다.

과거 금리 사이클 기준 금리고점(A)은 2018년 12월이었고 경제위기(C)는 2020년 3월에 일어났다. 마지막 기준금리 인상 이후로 1년 3개월이 지나 코로나19 위기로 경제가 경착륙했는데, 기준금리를 마지막으로 인상한 2023년 7월 27일이 이번 사이클의 기준금리 고점(A)이라고 가정하면 전 사이클과 비교 시 내년 상반기 안으로 경제위기가 올 가능성도 염두에 둬야 한다.

다만, 이번에는 기준금리의 저점과 고점이 함께 오르는 인플레이션 금리사이클 안에 있어 기준금리 사이클의 주기가 좀 더 짧을 가능성이 있다. 예를 들어, 지난 1980년에서 2020년까지 이어진 디플레이션 금리사이클에서 코스톨라니 달걀 모형이 한 바퀴 돌아오는데 걸리는 시간이 4 ~ 5년이었다면, 인플레이션 금리사이클인 지금은 3 ~ 4년이 걸릴 것으로 전망할 수 있다. 고금리 기조 속에서 경제위기를 버틸 수 있는 여유 시간이 짧을 가능성 때문이다. 실제로 1970년대 경기침체 사이클을 분석해 보면 최근 20년 내 발생한 경기침체 보다 주기가 빨리 돌아왔다. 따라서 내년 상반기 즈음에 경제위기가 올 가능성이 적지 않아 보인다. 지금은 곧 다가올 경기침체를 대비하면서 시장에 보수적으로 접근하는 것이 좋다.

11월 기준으로 주목해야 될 각 자산들의 체크 포인트는

1) 미국 증시가 하락 추세인지

2) 달러가 상승 추세인지

3) 미국채가 반등에 성공해 하락 추세를 멈추는 지

4) 금이 상승 추세로 전환되는지

여부로 각 자산들의 흐름이 나열한 대로 진행된다면 경기침체가 점점 더 가까워지고 있다고 분석할 수 있다.

미국증시 하락 이후 미국채와 금 반등에 대해

과거에 장기 미국채 ETF ‘TLT’와 현물 금 ETF ‘GLD’가 직전 금리사이클의 유사한 시점에서 어떤 식으로 반응했고, 이를 이용한 자산배분으로 필자가 2020년 3월 위기를 어떻게 헤지(hedge)했는지 알아보겠다. 지난 사이클에서 연준은 2018년 12월에 기준금리를 마지막으로 인상했는데, 당시 나스닥 100 지수는 2018년 10월 1일 이후로 하락하고 있었다. 그러니까 기준금리 고점 두 달 전부터 나스닥이 고점에서 하락하기 시작한 것이다.

지금도 나스닥 지수가 7월 14일 고점을 만들었고 연준은 7월 FOMC(7월 27일)에서 기준금리를 인상한 이후 동결하고 있으니, 나스닥 지수의 고점이 기준금리 고점보다 조금 선행한 걸 알 수 있다. 과거에도 마찬가지였다. TLT는 2018년 10월부터 저점을 다지고 반등하기 시작했는데 나스닥 지수가 고점일 때는 TLT는 장기이평선 이하로 하락을 계속하고 있었다.

연준은 마지막 금리인상 이후 기준금리를 고점에서 유지하다가 내리게 되지만, 경제위기를 대비하는 구간이기 때문에 TLT는 저점에서 추세적으로 상승한 것이다. TLT는 2020년 3월에 코로나19 위기로 최고점을 경신할 때까지 상승 추세를 이어 갔다.

필자는 2018년 말부터 2019년 동안 TLT를 매집한 후에 2020년 3월에 TLT의 큰 상승 이후 비중을 축소하는 리밸런싱을 하면서 2020년 3월 위기를 헤지했다.

GLD는 나스닥 고점 직전인 2018년 9월부터 반등하기 시작해서 코로나19 금융위기가 한창이던 2020년 3월에는 전고점의 절반까지 상승했다가, 이후 본격적으로 상승해서 2020년 7월에는 전고점을 돌파했다. 직전 사이클에서 KRX 금을 2018년 하반기부터 꾸준히 모으기 시작했고 2020년 7월 이후 전량 매도하는 식으로 리밸런싱한 바 있다.

이번 사이클에서는 나스닥 고점이 7월 17일이고 기준금리 마지막 인상이 7월 27일이며, 금은 지난 10월 13일 크게 반등했고, TLT 역시 11월 초 큰 거래량이 터지며 미국채 수익률 하락과 함께 저점을 만들어가고 있다. (미국 장기채 수익률이 하락해야 TLT의 가격이 상승한다.)

구체적인 날짜는 다르지만 나스닥이 단기 고점을 만든 다음에 기준금리 고점(마지막 금리인상)이 일어나고 이어서 TLT와 GLD가 유사한 시기 저점에서 반등을 시작한다는 것을 알고 있으면 된다. 주기적 자산배분에서는 앞으로 다가올 금리사이클 구간에서 일어날 TLT와 GOLD의 추세적 상승을 염두하면서 저가에 편입해 비중을 미리 확대하게 된다.