부채 위기와 인플레이션

부채 위기와 인플레이션

부채 위기는 인플레이션과 밀접한 관계를 가진다. 각국의 정부가 재정정책과 통화정책을 통해 성장을 위한 부채를 증가시키는 것은 필연적이지만 적정한 수준을 유지해야 한다. 국가 부채가 GDP 대비 일정 수준 이상으로 증가하면 부채를 갚기 위해 다시 국채(부채)를 발행해야 하는 악순환에 빠지게 된다. 이는 자국 통화 가치의 심각한 붕괴를 가져오며 화폐가치 하락으로 인한 물가상승을 초래하게 된다.

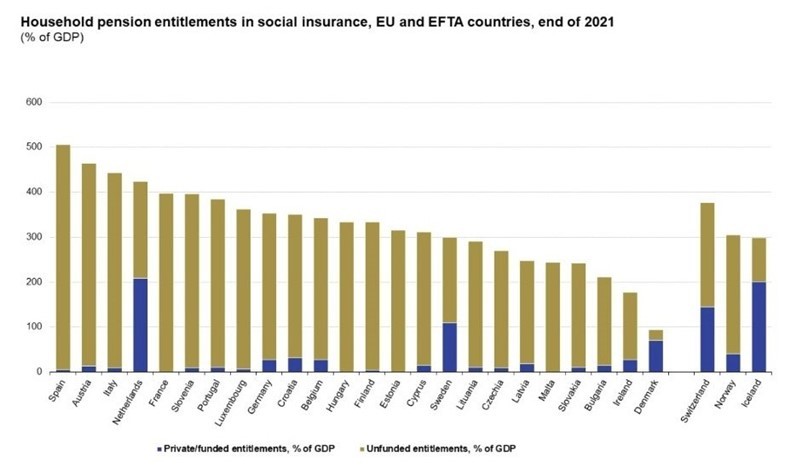

위 차트는 유럽 국가들의 연금 기금 준비 상황을 나타낸다. 푸른색으로 표기된 막대그래프는 연금 지급을 위한 기금이 준비돼 있는 경우를 나타내는데, 대부분의 국가들은 기금이 고갈돼 소진됐음을 알 수 있다. 이는 유럽의 많은 국가들이 향후 국민에게 약속한 연금을 지급하기 위해 부채를 늘릴 수밖에 없는 현실을 잘 보여주고 있다. 이런 상황은 인구 구조의 변화와 저 출산율로 인해 더욱 악화되고 있으며, 전 세계적으로 공통적인 추세를 보인다. 각국 정부의 부채 증가는 장기적으로 인플레이션을 유발할 수 있다.

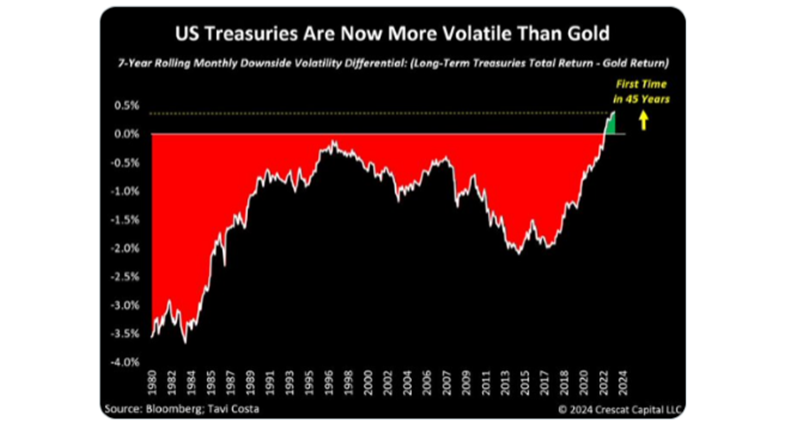

‘진정한 돈(money)은 금’이라는 말이 있듯이 역사적으로 금은 가치 저장 수단으로 세계적으로 통용돼 왔다. 하지만 소련이 몰락한 1980년대 이후 페트로 달러와 팍스 아메리카나 시기 동안 미국 장기채는 금보다 낮은 변동성을 보였고, 국채 금리의 안정화는 미국채 가격의 우상향을 이끌어내며 안전자산으로 인정받았다. 인플레이션이 극심했던 1970년대 각국의 중앙은행은 준비금 자산으로 금을 70~80%까지 보유한 적이 있었으나 1980년 이후 금은 미국채로 대체되기 시작하며 20% 이하로 내려갔다.

하지만 2022년 이후 달러의 화폐가치 하락과 인플레이션으로 인해 미국 장기채 수익률이 급등하자 45년 만에 처음으로 미국 장기채의 변동성이 금보다 높아지는 현상이 일어났다. 더 이상 미국채가 금보다 안전자산이라고 부르기 어려운 시기에 도달하게 된 것이다. 지정학적 위기 속에서 러시아, 중국, 튀르키예, 브릭스 등 미국과 경쟁하는 각국의 중앙은행들이 금 보유량을 늘리고 있는 추세가 지속되는 것도 이를 뒷받침한다. 최근 이어지는 금과 미국채의 변동성 역전 현상은 다가오는 미래에 금이 미국채 보다 안정적인 투자 자산으로 부상하고 있음을 증명하고 있다.

S&P 500 vs Gold

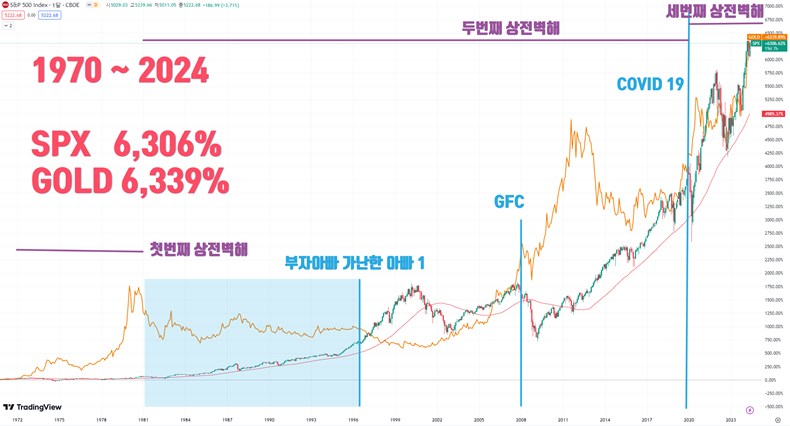

1970년대부터 1980년대까지의 인플레이션 금리 사이클 동안 S&P500과 금의 투자 수익률을 비교해봤다. 이 시기 동안 금은 1,700% 이상 상승하며 30% 상승한 S&P500을 크게 앞섰다. 반면 디플레이션 금리 사이클이었던 1980년대부터 2020년까지 40년 동안은 S&P500이 2,714%라는 놀라운 성과를 보이며 151% 상승한 금보다 월등히 높은 수익률을 보였다.

2024년 현재 금과 S&P500은 1970년대부터 누적 수익률이 6,300%로 동률을 이루게 됐다. 하지만 2021년부터 시작한 물가상승, 2022년부터 시작한 인플레이션 금리사이클로 인해 2020년이 1970년대와 같은 인플레이션과 스태그플레이션의 우려가 확산이 되는 지금, 투자자들은 미국 주식의 지속적인 상승세에도 불구하고 실물 자산이나 대체 자산으로 포트폴리오를 분산해서 리스크를 대비하고 또 다른 알파 수익을 탐색할 필요가 있다.

인플레이션과 스태그플레이션을 겪었던 1970년대 10년 동안 금은 연 복리 20% 이상의 수익을 거뒀지만, 미국 주식과 주택, 미국채는 물가상승률을 헤지하는데 실패했음을 상기하자.

하워드 막스의 ‘상전벽해’

하워드 막스는 2023년 1월 투자자에게 보내는 메모에서 직접 ‘상전벽해(sea change)’ 개념을 언급한 바 있다. 막스는 1969년에 투자 업계에 진출한 이후 세 번의 주요 경제 변동을 목격했다. 첫 번째는 70년대 인플레이션 금리 사이클, 두 번째는 1980년부터 2020년까지 지속된 디플레이션 금리 사이클, 그리고 현재 우리가 경험 중인 세 번째 상전벽해다.

세 번째 상전벽해는 인플레이션과 금리 인상 등으로 인해 기존의 투자 환경이 크게 달라졌음을 의미한다. 과도한 레버리지를 통한 자본이익의 투자 효용성이 줄어든 것이다.

부자 아빠 가난한 아빠의 저자 로버트 기요사키는 1997년 그의 베스트셀러를 통해 1980년대 부동산 현금 흐름의 중요성을 강조했다. 이는 40년간 디플레이션 금리사이클 동안 레버리지 투자의 우수성을 알렸지만, 하워드 막스에 따르면 2024년 세 번째 상전벽해에 새로운 적응을 해야 할 시기로 보인다.

하워드 막스가 지적했듯이 2024년 우리는 새로운 상전벽해 구간에 속해 있는 걸까? 인플레이션이 지속된다면 어떤 자산에 투자해야 알파 수익을 창출할 수 있을까? 아니면 일시적 인플레이션은 지나가고 부채를 활용한 자본 이익 극대화 시대가 다시 올까?

돈의 큰 흐름을 거스르지 않고 따라야 성공적인 투자를 할 수 있다. 이 시대 돈의 커다란 흐름은 어디를 가리키고 있는가? 각자가 고민해보고 성찰해봤으면 한다.