현지 시간 기준 6월 18일 미국 엔비디아가 마이크로소프트의 시총을 넘어 전 세계 1위 시가총액 회사가 됐다. 주변 여기저기서 엔비디아에 대한 투자 수익 인증이 들려오고, 기관들의 엔비디아 목표치가 계속해서 상향되고 있다.

현지 시간 기준 6월 18일 미국 엔비디아가 마이크로소프트의 시총을 넘어 전 세계 1위 시가총액 회사가 됐다. 주변 여기저기서 엔비디아에 대한 투자 수익 인증이 들려오고, 기관들의 엔비디아 목표치가 계속해서 상향되고 있다.

얼마 전 대만에 엔비디아의 CEO 젠슨 황이 내방했는데, 그 인기가 록스타 급이었다고 한다. 국내 투자자가 많이 투자한 미국주식회사 중에서 테슬라와 같이 올해 마이너스 수익을 기록 중인 회사도 일부 있지만, 애플, 엔비디아, 마이크로소프트 등 개인투자자들에게 인기 있는 종목들이 사상 최고가를 갈아치우면서 미국주식 투자의 인기가 날로 커지고 있다.

일주일 전에는 애플, 엔디비아, 마이크로소프트의 시총을 합산하면 세계 2위 경제대국 중국의 전체 시가총액을 추월했다. 이처럼 전 세계 투자자들의 미국주식 투자 열풍이 식을 줄 모르고 이어지고 있다.

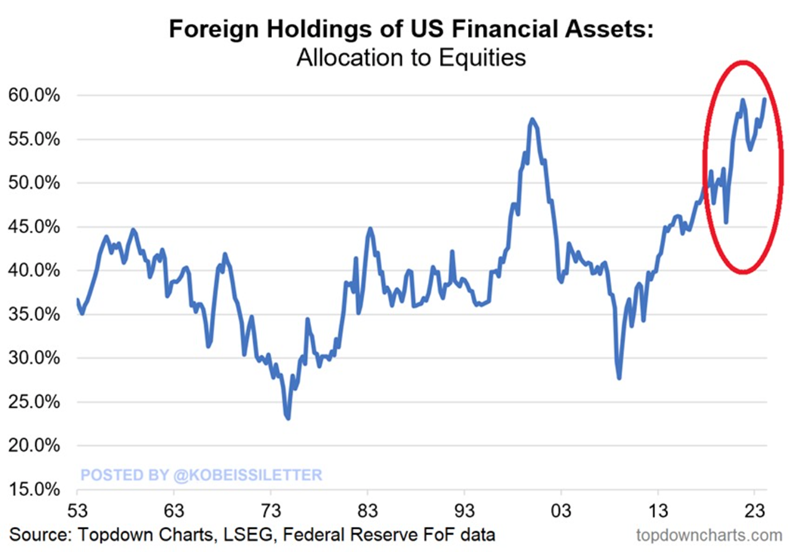

현재 미국주식시장의 60%를 외국인이 보유하고 있는데, 4년 동안 15%나 증가했고 이는 2000년 나스닥 IT 버블 당시를 능가하는 수치다. 2009년 이후 미국주식의 외국인 보유 비중은 두 배가 늘었는데, 이 기간 S&P500은 695%, 나스닥 100은 1,729% 급등했다. 미국을 제외한 전 세계 지수인 MSCI World ex USA 지수가 147% 상승한 것과 크게 대비된다.

만약 지난 15년 동안 미국증시에 투자해 왔다면 탁월한 성과를 경험했을 것이다. 2008년 글로벌 금융위기 이후 미국은 금융 시스템의 붕괴로 심각한 위기를 맞았는데, 그때가 미국증시를 매수하기에 최적의 시기였던 셈이다.

그렇다면 2009년 이후 다른 주가지수 대비 좋은 성적을 거둔 미국증시가 앞으로도 계속 성취를 이어갈 수 있을까? 미국시장에 상장된 글로벌 빅테크 회사들의 경쟁력과는 관계없이, 고평가된 모든 자산은 시간이 지나면 결국 평균으로 수렴하게 된다. 여러 가지 정황으로 봤을 때 최근의 미국주가지수는 상당히 고평가 된 것으로 보인다.

필자가 치과신문에 기고를 시작했던 2021년에는 ETF란 개념도 생소해하는 독자가 많았고 미국 S&P500 지수나 나스닥 지수에 지금처럼 대중적으로 투자하고 있지 않았다. 국내 주식 투자자의 미국주식시장 직접 투자는 2018년경부터 늘어나기 시작했지만, 2020년 코로나19 이후로 본격적으로 규모가 성장했다.

2024년 지금은 전 국민이 미국주식 투자를 하고 있다고 봐도 과언이 아닐 정도로 거의 모든 투자자가 해외주식 계좌를 오픈해 미국주식에 투자하고 있다. 이는 전 세계에서 공통적으로 발견되는 현실이다. 과연 앞으로도 미국주식은 과열에 대한 진정 기간 없이 언제나 상승만 할 수 있을까?

수익을 위한 단 하나의 원칙 - ‘BLASH’

투자에서 수익을 실현하기 위한 단 하나의 원칙이 있다. ‘BLASH - Buy Low and Sell High’ 즉, 저가매수 고가매도다. 자산배분해서 투자하면 각 자산의 비중을 일괄 할당해 정기적으로 리밸런싱하는 경우 기계적으로 상승한 자산은 팔고 하락한 자산은 사기 때문에, 정기적 리밸런싱 만으로 패시브하게 BLASH를 실천할 수 있는 장점이 있다.

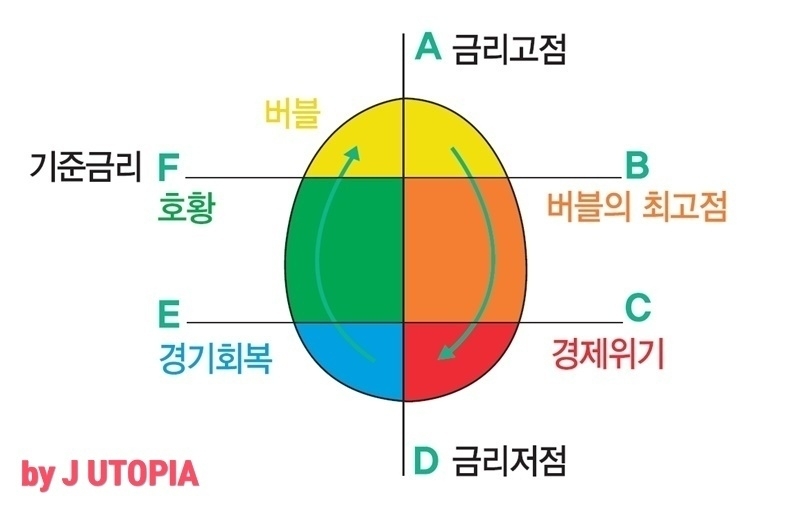

필자가 자산배분 투자에서 중요하게 생각하는 부분은 연준의 기준금리 사이클이다. 개인적으로 최적화해 투자에 활용하고 있는 ‘코스톨라니 달걀 모형’은 이를 잘 나타낸다.

금리인하기가 시작되는 A → B 구간에는 이 기간에 저점에서 상승할 수 있는 미국채, 금, 달러의 비중을 늘리고 D → B까지 상승해서 고평가 돼 있는 위험자산 미국주식을 익절해 비중을 줄인다. 어깨 지점까지 오른 미국주식을 익절하고 바닥에서 무릎으로 오르고 있는 안전자산, 대체자산과 달러 현금의 비중을 늘리면 자연스럽게 자산별 저가매수 고가매도를 할 수 있다. 이렇게 금리사이클에 따른 자산별 비중조절을 통해 BLASH를 실천하게 된다.

성공적인 투자의 90% 이상은 저가매수 여부에 달려 있다. 저가매수에 성공해야 자산이 상승하는 동안 변동성에 흔들리지 않고 어깨 부근까지 보유할 수 있고, 머리 꼭대기에서 팔지 않더라도 큰 수익을 거둘 수 있다.

하이먼 민스키 모델

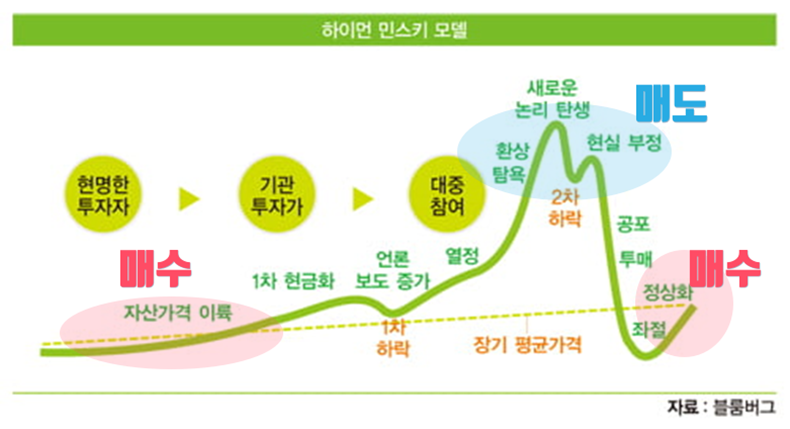

투자 시 코스톨라니 달걀 만큼이나 중요한 하이먼 민스키 모델에 대해 알아보자. 코스톨라니 달걀을 통해 금리 사이클과 자산 가격의 변동을 이해했다면, 하이먼 민스키 모델을 통해 대중의 심리의 장기적인 변화를 분석할 수 있다.

대중의 참여와 탐욕이 극에 이르면 어떤 자산이던지 고점을 만들게 된다. 탐욕의 정점에서는 새로운 논리가 탄생해 자산의 상승이 영원히 지속될 거 같은 착각을 불러일으킨다. 2021년 미국 주식과 비트코인, 그리고 2023년 국내 배터리 관련 주식의 대중적 열풍을 예로 들 수 있다. 그러나 예외 없이 거품은 꺼지고 자산 가격은 적정 가치로 평균 회귀했다.

대다수의 대중은 자산이 크게 상승한 후에 뒤늦게 합류하기 때문에, 적절한 시기에 매도하지 못한다면 공포와 투매 구간 동안 손실을 확정 짓거나, 오랜 기간 동안 다시 상승하기만을 기다리며 기회비용을 날릴 위험에 처하게 된다.

금리사이클로 자산의 사이클 분석을 마치면 각 자산의 장기 차트 분석을 통해 대중 심리의 상태를 판단한다. 코스톨라니 달걀과 하이먼 민스키 두 가지 모형의 분석을 통해 각 자산의 저평가와 고평가에 대한 최소한의 판단이 가능하다고 생각한다.

다음 시간에는 위 내용을 바탕으로 각 자산의 적절한 매수와 매도 시기를 판단해 투자해서 성공적으로 수익이 나게 된 실제 매매사례를 예시로 들어보겠다.