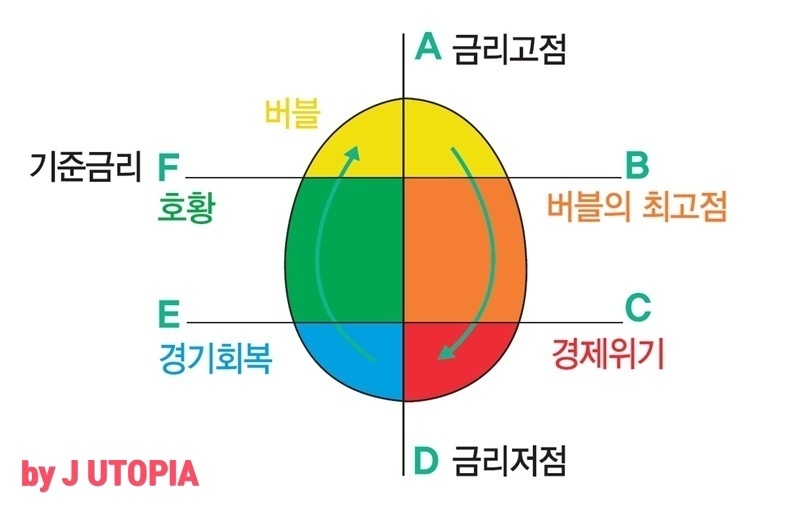

지난 시간 장기적으로 투자수익을 내기 위한 단 하나의 원칙인 ‘BLASH - Buy Low and Sell High’에 대해 알아봤다. 저가매수 고가매도를 하기 위해서 연준의 기준금리 위치와 방향을 코스톨라니 달걀 모형으로 분석하고, 대중의 심리를 다양한 방식과 지표로 판단해 리밸런싱 매매에 이용하고 있다.

이번 시간은 미국주식, 금, 비트코인의 각 자산들을 최근 어떤 식으로 비중을 확대 및 축소하고 리밸런싱 매매를 했는지 실제 투자했던 경험을 바탕으로 리뷰해보겠다.

미국 주식 리밸런싱 리뷰

미국 주식은 코스톨라니 달걀 모형을 바탕으로 금리저점 D에서 비중을 늘리기 시작해 금리고점 A까지 유지한다. 금리고점 A가 지나면 버블의 최고점 B까지 비중을 축소하기 시작하며 금리인상 시기(D ~ A) 구간에 매입했던 미국 주식의 수익을 확정짓고, 장기 보유 물량을 제외하고 B에서 미국주식 비중을 최소화 한다. 경제위기 C를 대비하기 위해서다.

필자는 2017년 미국주식 투자를 시작했는데, 2018년부터는 자산배분을 응용해 다양한 자산을 편입하기 시작했다. 2018년 12월 금리고점 A를 지났기 때문에 연준이 첫 번째 금리인하(B, 버블의 최고점)를 하게 된 2019년 8월 전후로 주식 비중을 축소했다. 2017년부터 2018년까지 매수한 미국주식 중 일부를 2019년에 익절하게 된 셈이다.

같은 시기 주식 비중을 줄이고 미국채를 매수하며 리밸런싱을 진행했다. 경제위기(C, 연준의 big cut) 이후 코로나 팬데믹 동안 주가가 급락하자, 크게 오른 미국채를 매도하고 저가에 주식 비중을 다시 늘렸다. 이후 D ~ F 구간 동안 주식 비중을 높게 유지하며 하락 시마다 리밸런싱 추매했고, 금리고점 A(2023년 7월)가 지나자 2024년부터 2020년 3월 이후 저가 매수한 미국 주식의 비중을 낮추며 장기 보유 물량을 제외하고 이익 실현하는 중이다.

금 리밸런싱 리뷰

개인적으로 자산배분을 통해 두 번의 금리인하기(A → C)를 경험할 수 있었다. 금은 금리인하기에 투자를 시작해 금리인상기에는 매도 후 보유하지 않는 전략으로 투자했다.

2018년 12월 기준금리 고점 A 이후 금을 분할 매수하기 시작해 B 구간 전후로 포트폴리오의 15%까지 비중을 늘렸다. 경제위기 C(2020년 3월) 이후 금리저점 D(2020년 8월)까지 금은 상승했으며 2020년 4분기 모든 금을 익절했다. 당시 금 가격은 저점에서 고점까지 달러 기준 80% 가까이 상승했으며, 분할 매매로 얻은 실제 수익은 환차익을 감안하면 70% 전후다.

매도 이후 금리인상 시기인 D ~ E ~ F 구간에는 금을 보유하지 않았고, 금리가 고점에 임박한 것으로 판단되는 시기에 금이 저점을 확인하고 반등해오자 2023년 1월부터 금을 매집하기 시작했다. 금리고점 A(2023년 7월)에는 금의 비중을 25%까지 편입 완료했다.

2021년 ~ 2022년 40년만에 찾아온 인플레이션으로 인해 자산들의 상관관계가 많이 변했다. 대표적으로 미국채가 금리인상에 큰 타격을 입었다. 1970년대 스태그플레이션 시기 동안 금 가격이 크게 올랐던 역사를 바탕으로, 금 비중을 직전 사이클 15% 보다 10% 늘렸으며, 본지 칼럼에도 2023년 여러 번 금 투자에 대해 기고했다.

2023년 금을 편입할 당시 원달러 환율은 1,300원 이하였고 24년 7월 현재 환율은 1,380원을 넘었다. 환차익까지 감안한 금 투자수익은 40% 정도다. 앞으로 C 구간을 넘어 금리저점 D에 도달하고 금에 대한 대중적 관심이 집중될 시기 매도해 비중을 축소할 계획이다.

비트코인 리밸런싱 리뷰

필자는 비트코인이 국내 주류에 편입되기 전부터 해외 도입 사례를 참고해 자산배분의 대체 자산으로의 비트코인 편입에 대해 본지 칼럼과 유튜브 등에서 다뤄왔다. 미국에서 현물 비트코인 ETF를 승인한 이후로 최근에는 비트코인을 자산배분의 대체자산으로 금과 함께 다루고 있다. 필자의 비트코인의 매매와 관련된 투자 경험을 공유해보겠다.

필자가 비트코인 자산 편입의 가능성을 공부한 시기는 2020년 5월이고, 2020년 11월부터 실제로 편입했다. 마침 대세 상승장 초입이었고, 편입하자마자 성공적인 수익률을 거두게 됐다. 하지만 첫 진입과 투자에 자산배분의 대체자산으로 일부만 편입했기 때문에 많은 물량을 담지는 못했다. 2021년 말 비트코인은 기대하던 개 당 1억원을 넘지 못하고 하락했다. 장기 이평선을 지키지 못하자 비트코인을 익절하게 됐고 결국 5만 달러 근처에서 장기 보유 물량을 제외하고 매도해 비중을 축소했다.

비트코인은 미국주식, 미국채, 금과 같은 자산과 달리 코스톨라니 달걀 모형과 대중의 심리 지표에 비트코인의 고유한 반감기 사이클을 추가해 매매 전략을 세웠다. 기준금리 사이클(코스톨라니 달걀 모형 한바퀴)은 대략 4 ~ 5년인데 연준의 정책에 따라 변화한다. 비트코인의 반감기 사이클은 4년으로 비교적 일정하기 때문에, 두 사이클의 교차가 미치는 영향을 복합적으로 고려해야한다.

M2로 대표되는 달러의 유동성이 증가되면 비트코인은 상승 모멘텀이 생기고, 코스톨라니 달걀에서 ① A ~ C(C 제외)와 ② C 이후 D까지 비트코인에 유리한 금융 환경이 조성된다. 이를 반감기 사이클과 연계해서 분석했다.

기준금리 F ~ A 구간에 비트코인 반감기 하락장이 겹쳤기 때문에 저점 구간이라고 판단했고, 루나 사태에 이은 FTX 사태로 대량 투매까지 일어났다. 당시 대중심리가 항복(capitulation)해 바닥을 쳤음을 확인하고 비트코인을 적립식으로 매수하기 시작했으며, 지난 사이클을 경험 삼아 충분한 물량을 저점에서 모으게 됐다. 이후 2023년 1월부터 유튜브를 통해 비트코인 투자일지와 비트코인 관련 영상을 틈틈이 업로드했다. 이번 사이클의 고점 부근에서 비트코인을 매도해 비중을 축소할 계획이며, 현재까지 매도 없이 보유하고 있다.

이렇듯 기준금리 사이클과 시장 상황을 분석하면 적절한 타이밍에 저가 매수하고 고가 매도하는 것에 도움을 주며, BLASH를 실현할 수 있다. 투자에 익숙치 않다면, 전량 매매하기보다 비중을 확대 축소하면서 정기적으로 리밸런싱을 하는 것이 도움이 된다.