2021년 말부터 Fed(연방준비이사회)의 테이퍼링이 시작된 이후로 2022년 올해부터 본격적인 기축통화 달러의 기준금리 인상 사이클이 시작될 예정이다. 과거 기준금리 인하기(2019년~2021년)에는 성장주의 수익률이 가치주 보다 월등히 좋았다. 그렇지만 기준금리 인상기에는 실적이 뒷받침되는 가치주도 성장주에 못지않은 좋은 성적을 기대할 수 있다. 금리인상기에는 지속적으로 배당을 늘리는 배당주나 리츠에 투자하는 방법도 배당수익을 바탕으로 한 안정적인 투자를 하는데 도움을 준다.

2021년 말부터 Fed(연방준비이사회)의 테이퍼링이 시작된 이후로 2022년 올해부터 본격적인 기축통화 달러의 기준금리 인상 사이클이 시작될 예정이다. 과거 기준금리 인하기(2019년~2021년)에는 성장주의 수익률이 가치주 보다 월등히 좋았다. 그렇지만 기준금리 인상기에는 실적이 뒷받침되는 가치주도 성장주에 못지않은 좋은 성적을 기대할 수 있다. 금리인상기에는 지속적으로 배당을 늘리는 배당주나 리츠에 투자하는 방법도 배당수익을 바탕으로 한 안정적인 투자를 하는데 도움을 준다.

특히 은퇴시기에 있는 투자자일수록 안정적인 현금흐름이 중요하다. 은퇴 후에는 자산에서 발생하는 현금흐름이 중요하기 때문이다. 자산배분 투자를 하면 주식, 리츠, 채권. 현금, 대체자산(금, 비트코인) 등을 비중에 맞춰 편성해 전체 포트폴리오의 변동성을 줄여서 편안하고 안정적으로 투자할 수 있게 도움을 준다.

REITs(리츠)란 ‘Real Estate Investment Trusts’의 약자로 ‘부동산투자신탁’이라고 한다. 주로 부동산 개발사업·임대·주택저당채권 등에 투자해 임대료나 개발이익을 투자자에게 배당한다. 증권시장에 상장돼 있어 주식처럼 매매할 수 있다. 주주들에게 매년 배당가능이익의 90% 이상을 의무적으로 배당해야하고, 그 수익 또한 부동산의 임대료에서 발생해야 한다. ‘REITs ETF’는 리츠 상품이나 리츠 회사에 투자하는 ETF를 통칭한다.

VNQ ETF(Vanguard Real Estate ETF) 소개

VNQ(Vanguard Real Estate ETF)는 미국 부동산 시장에 투자하는 리츠 ETF 중에서 운용 규모가 가장 큰 ETF다. 순자산 규모가 2022년 2월 9일 기준 $46.67B(약 55조원)에 이른다. 자산운용사는 Vanguard 그룹으로 인덱스 펀드를 창안한 존 보글(John Bogle)이 설립했다. 자산운용사 업계에서 1위 Blackrock에 이어 2위 기업이다.

VNQ의 상장일은 2004년 9월 23일로 오랫동안 안정적으로 운용돼온 ETF다. 저렴한 수수료를 자랑하는 Vanguard의 ETF 답게 수수료가 0.12%로 저렴한 편이다. 연간 배당수익률은 평균 3% 이상이며 분기배당을 한다(2022년 2월 9일 기준 배당수익률은 2.8%다). VNQ의 가격에 따라 배당수익률이 차이 나는데 대략 2% 후반에서 4% 중반 사이의 분배금을 기대할 수 있다.

국내에도 미국 상장 ETF VNQ와 유사한 ETF인 ‘TIGER 미국MSCI리츠(합성 H)’가 상장돼 있다. 투자자들은 두 가지 ETF를 이용해 미국 부동산 리츠에 투자할 수 있다. 두 ETF 모두 처음에는 ‘MSCI US REIT Index’를 추종했다. 그러나 VNQ는 2018년부터 ETF 기초지수를 변경해 ‘MSCI US IMI Real Estate 25/50 index’를 추종하고 있다. VNQ의 기초지수는 기존에 비해 특수 리츠(Specialized REITs - 통신 타워, 데이터 센터, 개인용 창고 등 일반적이지 않은 부동산에 투자하는 리츠) 비중이 강화돼 있다. 기초지수를 변경한 2018년 이후부터 퍼포먼스가 일부 개선됐다.

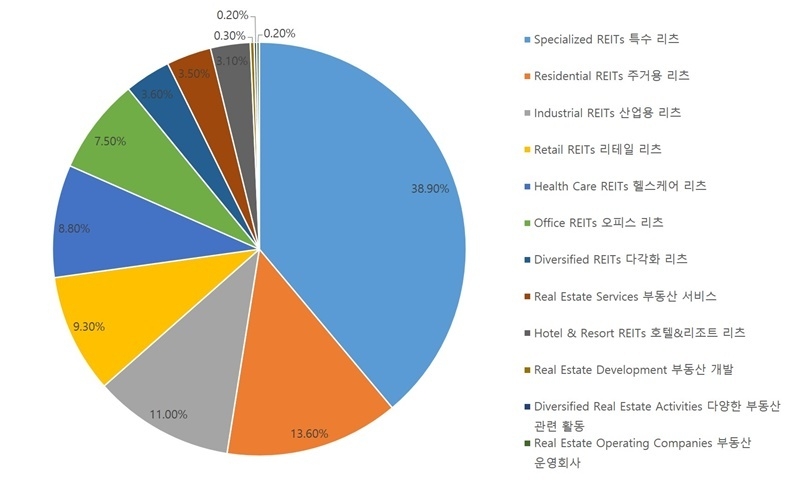

VNQ ETF의 섹터 구성

2021년 1월 31일 기준으로 VNQ의 섹터 구성은 다음과 같다.

Specialized REITs 특수 리츠 38.9 %

Residential REITs 주거용 리츠 13.6%

Industrial REITs 산업용 리츠 11.0%

Retail REITs 리테일 리츠 9.3%

Health Care REITs 헬스케어 리츠 8.8%

Office REITs 오피스 리츠 7.5%

Diversified REITs 다각화 리츠 3.6%

Real Estate Services 부동산 서비스 3.5%

Hotel & Resort REITs 호텔&리조트 리츠 3.1%

Real Estate Development 부동산 개발 0.3%

Diversified Real Estate Activities 다양한 부동산 관련 활동 0.2%

Real Estate Operating Companies 부동산 운영회사 0.2%

VNQ의 기초지수인 ‘MSCI US IMI Real Estate 25/50 index’는 기존의 ‘MSCI US REIT Index’ 보다 Specialized REITs의 비중이 대폭 강화됐다. 반면에 주거용, 산업용, 리테일, 헬스케어 리츠 등은 비중이 줄어서 들어있다. Specialized REITs(특수 리츠)는 통신타워, 데이터 센터, 개인용 창고 등으로 다른 리츠에 포함되지 않는 분류의 리츠를 말한다. 4차 산업혁명 시대와 포스트 코로나 시대를 맞아서 전통적인 주거용, 리테일 리츠보다 성장성이나 수익성이 좋은 리츠로 미국에서는 리츠 투자의 패러다임이 전환되고 있고 VNQ도 그런 흐름에 대응했다.

더불어 전통적인 분류에 속하는 Residential REITs(주거용 리츠), Industrial REITs(산업용 리츠 - 산업시설과 건물을 소유하고 관리하는 리츠), Retail REITs(리테일 리츠 - 소매 부동산을 소유하고 관리 임대하는 리츠), Office REITs(오피스 리츠) 등의 비중도 빠짐없이 고르게 편입돼 있다.

VNQ는 기존의 전통적인 리츠에 특수 리츠 비중을 보강한 리츠 ETF라서 미국 부동산을 리츠로 포트폴리오에 편입할 때 커버리지가 넓은 VNQ 한 종목만 투자해도 모자람이 없다.

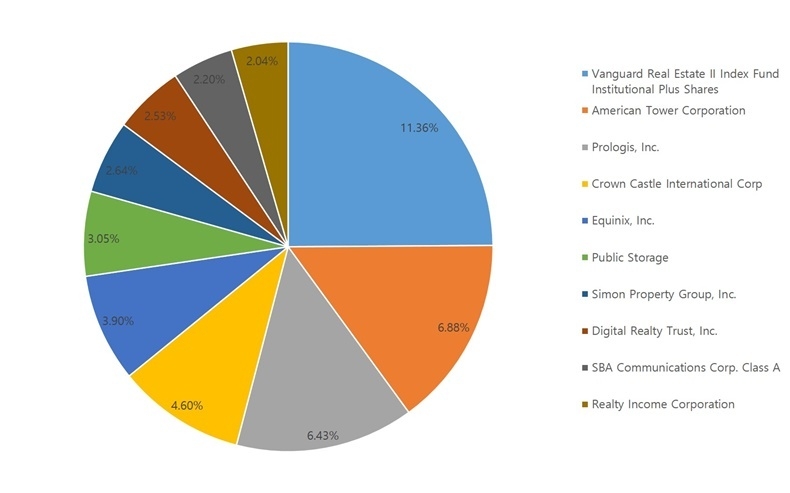

VNQ ETF의 구성 종목

VNQ ETF의 Top 10 구성 종목을 보면 다음과 같다.

Vanguard Real Estate II Index Fund Institutional Plus Shares 11.36%

American Tower Corporation 6.88%

Prologis, Inc. 6.43%

Crown Castle International Corp 4.60%

Equinix, Inc. 3.90%

Public Storage 3.05%

Simon Property Group, Inc. 2.64%

Digital Realty Trust, Inc. 2.53%

SBA Communications Corp. Class A 2.20%

Realty Income Corporation 2.04%

VNQ를 구성하는 TOP 10의 비중은 45%다. 편입 비중 1위는 같은 Vanguard에서 운용하는 리츠 펀드가 11.36%를 차지한다. 이 펀드에도 VNQ에 편입된 다양한 리츠들이 그대로 구성돼 있다.

종목 중에서 편입 비중이 가장 높은 American Tower(AMT)는 시가총액 기준 미국 1위 리츠 기업이다. 통신 기지국에 투자하는 회사로, 전 세계에 19만개가 넘는 통신탑을 보유하고 있다. American Tower는 특히 남미 지역과 유럽을 중심으로 매출이 급증하며 높은 성장세를 기록하고 있다. 5G 통신시대가 본격적으로 열리게 되면서 네트워크 구축 수요가 증가하고 있기 때문이다. Crown Castle International Corp도 통신 인프라를 제공하는 비슷한 성격의 리츠다.

또 다른 상위 편입 종목인 Prologis(PLD)는 세계 최대 규모의 물류창고를 보유하고 있는 기업이다. 아마존의 물류유통(Logistics)의 성장과 더불어서 물류창고 REITs들이 최근에 좋은 주가 상승을 보여주고 있다.

Equinix(EQIX)는 마이크로소프트, 구글 같은 테크기업이 주도하는 클라우드 사업의 데이터센터를 구축하고 임대해 주는 기업이다. Simon Property Group(SPG)는 복합 쇼핑몰 운영, 관리, 임대를 해주는 기업에 투자하는 상업용 Retail REITs 다. 미국 최대 쇼핑몰을 소유하고 있다. VNQ는 이렇게 5G, 데이터 센터, 물류센터 등의 특수 리츠의 비중이 보강되어 전체 비중의 30% 이상 편입돼 있다.

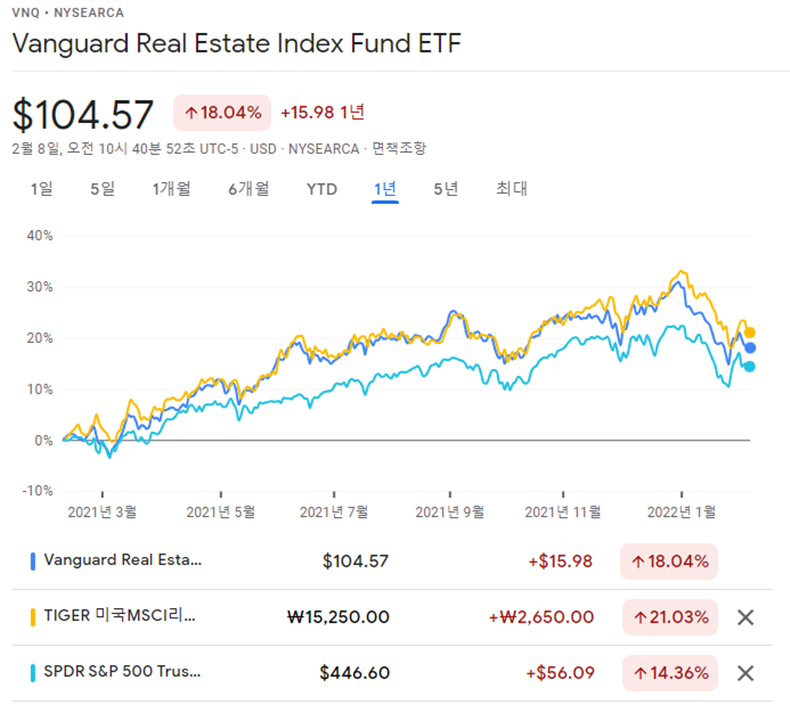

VNQ ETF의 성적

VNQ는 S&P 500지수를 추종하는 SPY 대비 CAGR이 높은 ETF는 아니다. 최근 10년간 성적을 비교해보면 SPY의 CAGR은 15%, VNQ의 CAGR은 9.5%로 5% 이상 차이가 난다. 하지만 금리인상기에는 VNQ의 성적이 개선되어 SPY 대비 비슷하거나 높은 수익을 보이기도 한다. 2021년은 금리인상 전 테이퍼링이 시작된 해로서 VNQ는 SPY 대비 조금 더 우수한 수익률을 보였다. 기준금리가 고점이 되는 시점까지는 비슷한 추세를 유지할 가능성이 있다.

VNQ와 유사한 리츠 ETF면서 국내에 상장된 ETF인 ‘TIGER 미국MSCI리츠(합성, H)’ 또한 지난 1년간 선전한 것이 눈에 띈다. VNQ보다는 배당수익률이 조금 떨어지지만 TIGER 미국MSCI리츠(합성, H)도 분기별로 안정적으로 배당을 주는 몇 안되는 국내상장 ETF다. 국내상장 기타ETF에 속하므로 일반계좌 보다는 비과세 계좌(개인연금, IRP)에서 하는 것이 좋다. VNQ는 해외상장 ETF로 일반 계좌에서 투자하면 된다.

VNQ ETF에 투자하기

VNQ는 미국 증시에 상장된 리츠 ETF 가운데 규모가 가장 크다. 물가 상승에 따른 위험을 방어할 뿐만 아니라 꾸준한 배당 수익까지 기대할 수 있어 매력적인 ETF다.

리츠는 안정적인 현금흐름(배당)을 위해 투자하지만, 성장성이 낮은 것이 단점이다. 그래서 VNQ는 성장성이 높은 특수 리츠를 대거 편입해 기존 리츠의 단점을 보완했다. 4차 산업혁명과 언택팅 시대에 관한 필요한 인프라 투자도 VNQ를 통해 일부 가능하기 때문에 성장산업의 수혜를 볼 수 있기 때문이다.

<VNQ>는 2008년 금융위기 이후 가격이 3~4배 상승하였고 코로나 위기 이후에도 2008년 저점 대비 5배 정도 자산가치가 상승했다. 배당과 동시에 자산가치 상승까지 노릴 수 있어 서 장기투자용 리츠 ETF로 손색이 없다고 생각한다.

2022년 이후로는 물가 상승 우려가 더 커지는 가운데 기준금리 인상기에 들어선다. 금리인상기에는 꾸준히 현금흐름을 받을 수 있는 부동산을 기초로 하는 리츠 투자도 불확실성에 대비하는 효율적인 선택이 될 수 있다.